【盘点】干货满满!2019工业机器人重点集锦

回顾2019年的机器人行业,经历了大爆发到长低迷的变化,这一年贸易战爆发、科创板开闸、外资巨头换帅、价格战硝烟再起、工业互联网全面开花,机器视觉融资此起彼伏……

随着机器人进入百家争鸣的时代,在变化的背后,行业进入新一轮的洗牌期,驱动产业进行新的变革。同时,机器人的国产化率也在稳步的提升。2019年经常被问到的一个问题是,哪些行业还有机会。这背后核心的问题是,机器人行业怎么发展?国产机器人的出路在哪里?

行业的发展必然会有周期性的迭代,伴随着机器人产业洗牌重塑的蜕变。其中能够真正预见周期并顺应周期的企业,才能够脱颖而出。

观点:过去增量市场大爆发的时代一去不复返,将进入存量市场争夺与细分增量市场卡位的新周期。

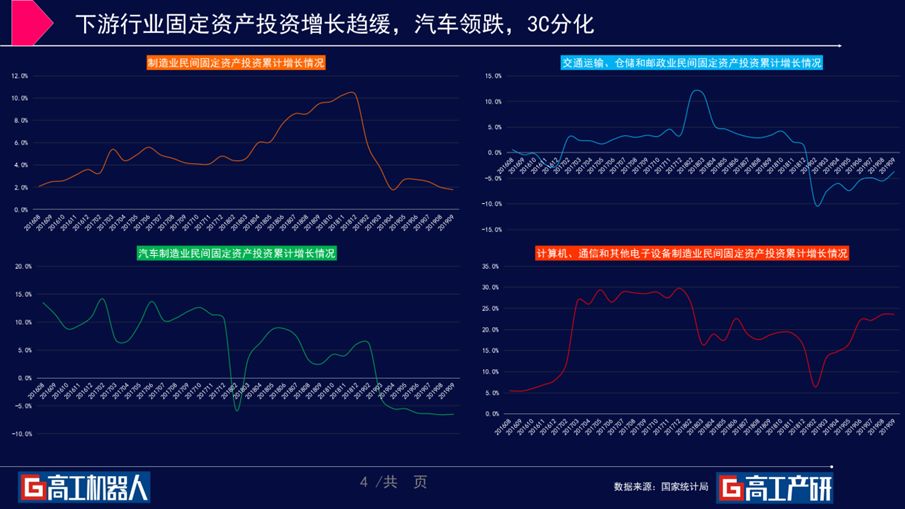

从现有的下业固定资产投资情况去看,整个制造业延续相对低迷的态势。汽车行业比较突出;仓储物流运输行业呈现一个小的回暖迹象,但是增速依然较低;3C通讯设备领域受益于5G的带动,已经持续向好的方向发展。

从细分产品来看,智能手机、无线耳机、智能手表这种可穿戴产品有望新一轮的爆发,核心逻辑是5G进程的加快,在贸易战的大背景下,苹果和华为双巨头都在持续推进各产品层面的创新,所以对供应商的培养和扶持力度将会加大。订单是一方面,另一方面是你应该往哪个方面去改进。

具体到机器人行业,大环境不好的时候才是真正看出企业内功差距的时候。GGII将其分为三类:少数企业,提前布局,多手准备,持续创新,营收规模持续增长;大部分企业,受到宏观环境的影响,需求萎缩,订单锐减;个别企业,内忧外患,资金链紧张异常。

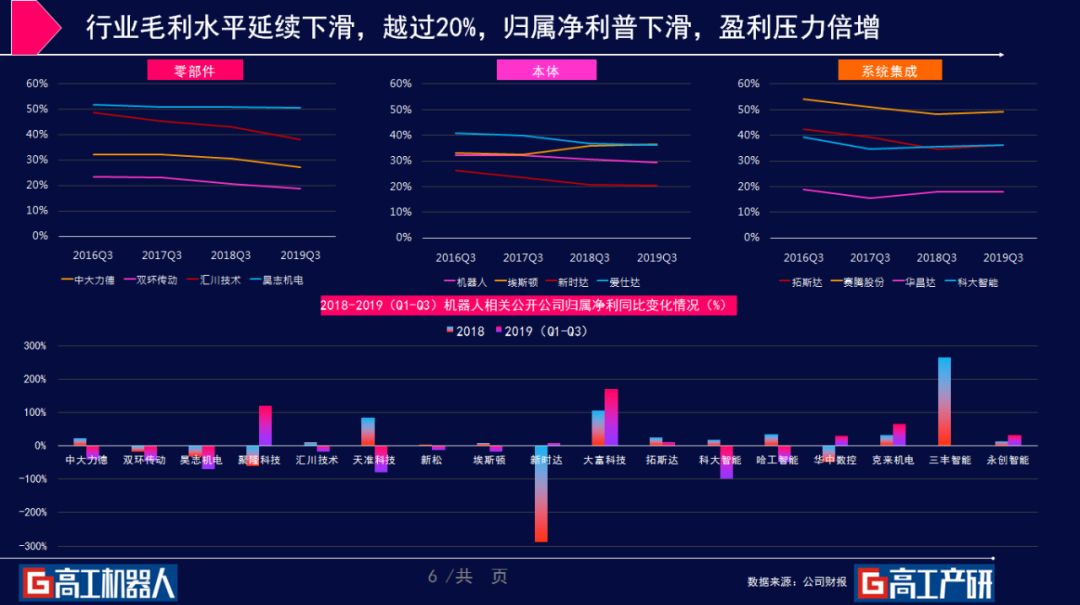

从上市公司前三季度的数据分析来看,零部件和本体大部分企业的毛利水平都在下降,有的企业已经越过了20%的安全线,系统集成器的毛利水平基本与去年持平。

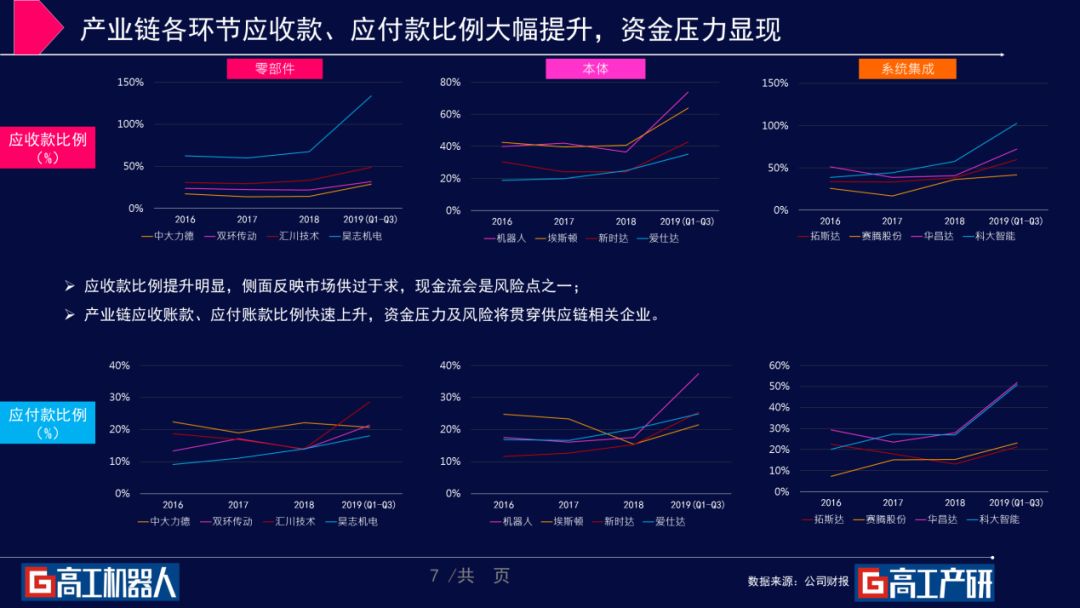

从应收款和应付款比例来看的线年前三季度的上升幅度十分明显。也在侧面反映出市场的供需关系金钱上的压力还有较大风险。对整个产业链来说,这预示着现金流将会是一个很大的风险点。

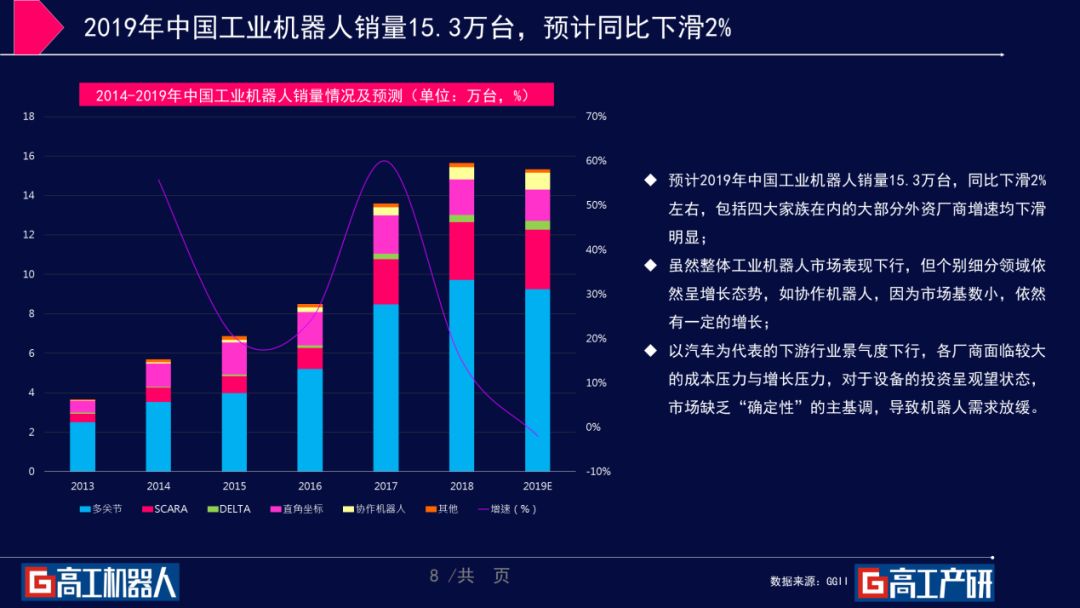

预计2019年,中国机器人的销量15.3万台,同比下滑2%左右。从细分产品来看,四六轴机器人呈现出显而易见的下滑态势,协作机器人、并联机器人因为市场基数较小,另外应用场景还在不断拓展之中,所以在未来,我们觉得这两个细致划分领域的会呈现相对良性的增长。

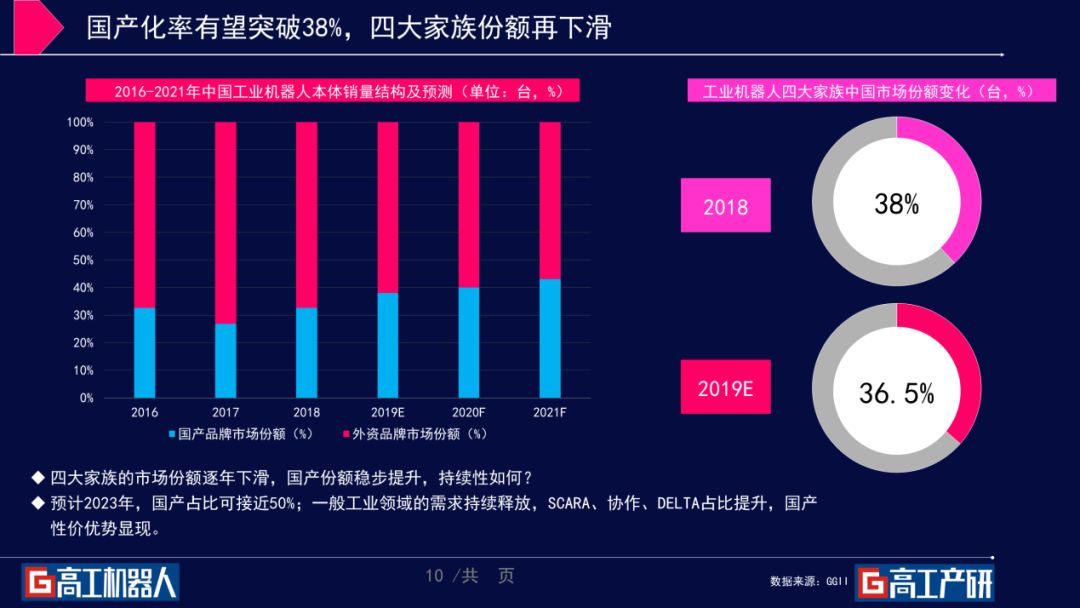

之前的国产份额呈现出波动态势,在2018年开始上升,就能判断出随着汽车行业的需求萎缩,外资厂商的销量下滑将逐步扩大,四大家族预计2019年会下滑到36.5%的水平。那么外资厂商肯定会寻找新的一个应用领域,预示着未来国产厂家将会直面外资厂家。

从细分的产品领域来看,国产SCARA、协作机器人占比增长较快,国产多关节机器人的进步相对来说还是比较缓慢,我们预计到2023年有望接近50%的一个水平。

2019年,前十月份的中国进口工业机器人数量已经同比下滑21%。预计全年同比下滑在20%左右。与此同时,出口量也在出现一个大幅的下滑。侧面已经反映出需求不振已经是全球性的问题。中国作为全球最大的工业机器人市场,风向标的引领效应十分明显。

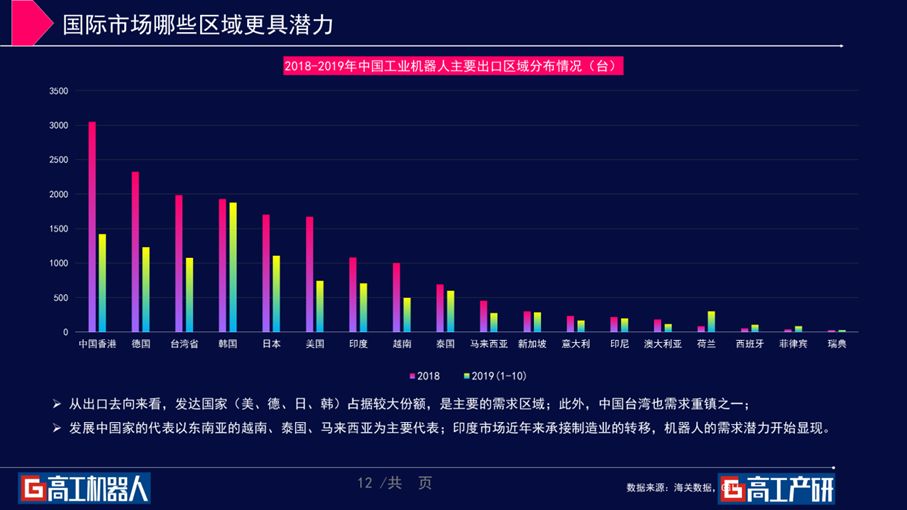

从数据来看,2018年出口厂商有22家,占比9.2%,2019年前十月份出口厂家占比是12.8%,表示国产厂商慢慢的开始不断的走向国际市场。在未来,我们觉得会有更多的国产厂商会走向国际,从出口的趋向来看,美、德、日、韩的市场会占据一个相对来说还是比较大的份额,此外,中国台湾也是需求的重镇之一。

发展中国家以东南亚的越南、泰国。马来西亚为代表,印度市场近年来也开始承接一些制造业的转移,机器人的需求的潜力也开始显现,而且取得了比较良性的效果,能持续关注。

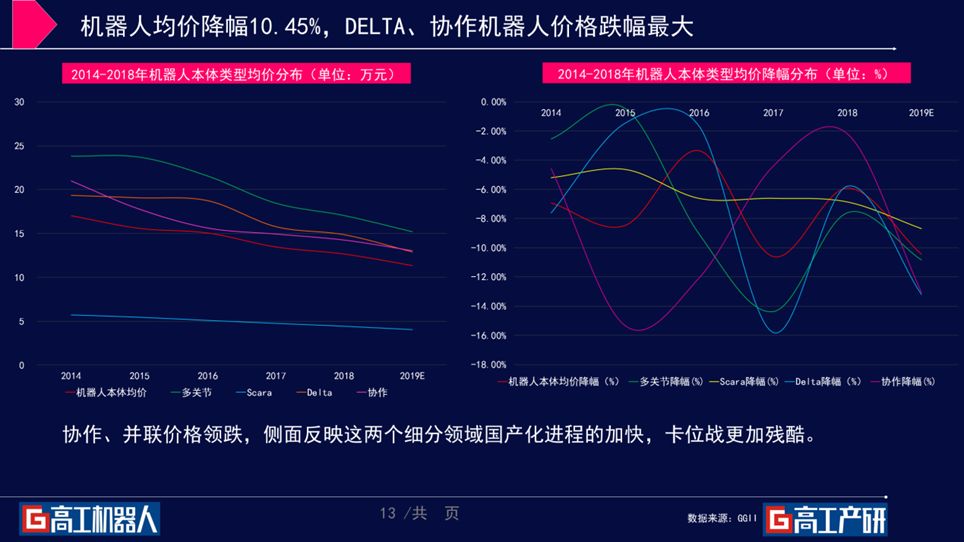

机器人价格呈现出逐渐下滑的态势,各类细分产品的下滑趋势也是有所差异。从数据分析来看,2009年整体的机器人均价下滑10%左右,其中协作机器人、并联机器人的下滑幅度会更大,达到13%左右的水平。侧面反应这两个细分产品领域的国产化进程加快,竞争也会更加的残酷和激烈。

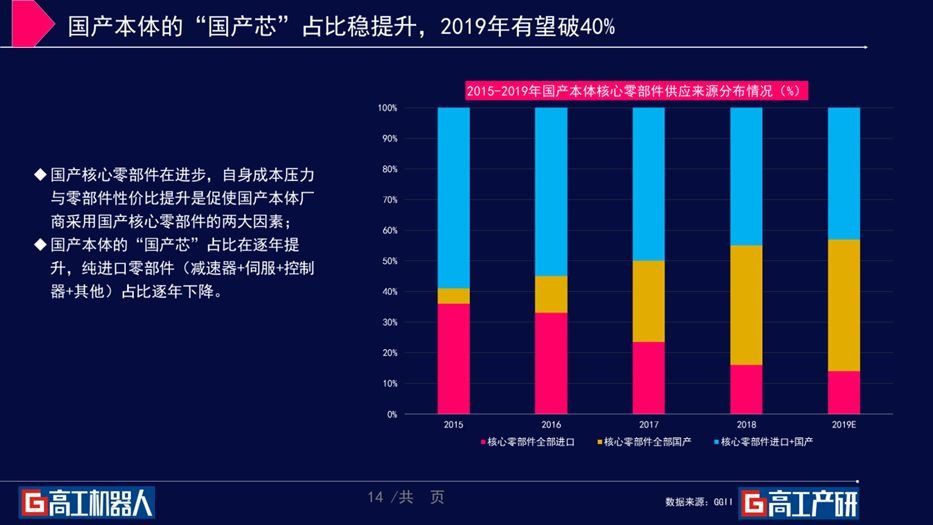

我们讲国产化率的提升,必须要讲到国产零部件的发展。国产零部件厂商的发展不断加快,首先基于本体厂商支撑的成本压力日益的凸显,另一方面是国产零部件性价比逐年提升,进口替代的效应正在从点到线到面。

过去几年国产零部件厂商价格下滑幅度相对来说还是比较明显,很多厂商也是通过价格迅速打开市场,但是我们觉得未来价格的边际效应正在逐年的递减。单纯依靠价格取胜,在未来的概率会大大的降低。价格战可当作一种战术,但不能作为一种长期的战略。

从行业融资的情况去看,2019年机器人行业融资额还是有一定的提升。资本更加青睐于软件类的产品,其中像新兴的工业互联网、软件产品方案这种创新领域的占比超过60%。

但是我们更倾向于“软硬结合”的厂家,因为我们觉得不管是纯软件还是纯硬件,都会有先天的短板。单纯软件在中国是缺乏一个场景还有消费习惯;但是纯硬件,它的延展性、柔性都是没法满足的,这两者的结合应该会是未来的一个趋势。

从融资的角度来看,协作机器人、AGV、机器视觉案例与金额还在逐年的提升,热度有望延续到2020年。

AGV融资数量出现回落,融资金额也达到了一个新的高度。这说明资金开始向头部企业去聚拢,马太效应开始显现。AGV价值回归速度加快,很多还没有实现产业化的厂商,今后融资的难度应该较大。

从市场层面来看。产品分层——场景分层——客户的分层——市场的分成,这是一个逐步递进;从应用的角度,电商到产线的转移是一个小的趋势,从国内市场到国际市场的延伸,也是很多头部企业在做的事情;从技术层面来看,SLAM技术的持续不断的发展是有目共睹,激光、视觉等多传感器融合是当下的趋势。

机器视觉企业很多,应用也很杂,大致上可以分为检测、测量、定位、识别、读码等几种。相互之间的主要障碍是工业算法,敲门砖则是你的相关案例。我们了解到几乎每一家厂商都有烂尾的项目,所以我们大家都认为当前中国机器视觉行业还是处于一个早期的卡位阶段。

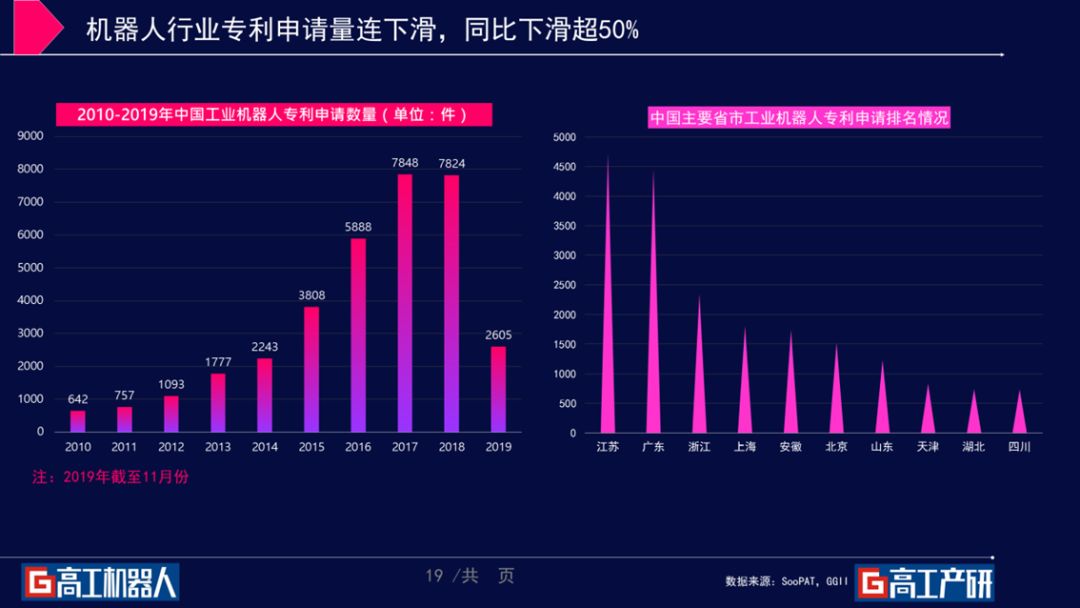

从专利申请数量上来看,2019年呈现断崖式下跌,预计下滑幅度超过50%以上,从专利申请的这个区域分布来看。江苏、广东、浙江、上海位居前四,这与工业机器人产业的分布基本一致。

去年科创板的推出,在某些特定的程度上也是引起了很多企业对知识资产的重视,对于有志于进入国际市场的厂商,专利的布局将会是重中之重。

行业特别差的时候,能够把别人熬死,行业特别好的时候,你能轻松的获得更多的优势,可以跑赢别人。老玩家败于趋势,新玩家败于大胆。时间和周期我们都是需要去相信与敬畏的。坚持做对的事,坚持做难得事,坚持做需要积累的事。